《公司法》修订对纳税人税务处理的影响

全国人大常委会于2023年12月29日审议通过了《中华人民共和国公司法》修订案,新《公司法》将于2024年7月1日起施行。新《公司法》对纳税人税务处理影响,引起了税收征纳双方的广泛关注。笔者也应同行及客户的邀请,以“《公司法》修订对纳税人税务处理影响”为题,开展多次讲座。在此,笔者将讲稿整理成文,以期能与读者有更好的沟通与探讨。

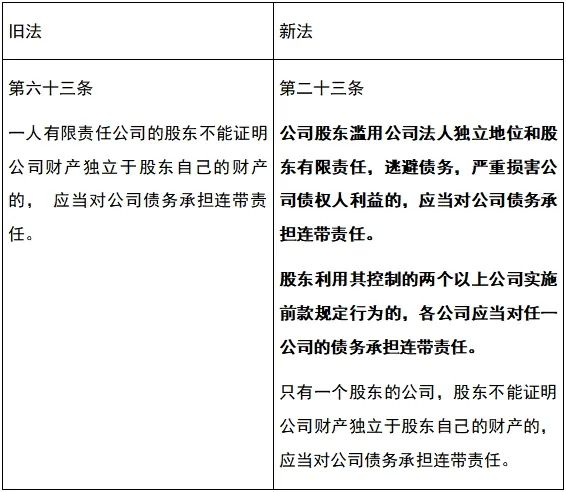

一、“法人人格否认制度”在税收征管中的运用

新《公司法》新增的前两款对于税收征管的影响在于,如果股东滥用法人独立地位恶意逃避欠税,或利用其控制的其他公司逃避欠税的,税务机关有权向该股东或该股东控制的另一家公司行使强制执行权,来追缴欠税。

举例来说,如果A股东投资的X公司对税务机关存在欠税,A股东滥用法人独立地位逃避欠税,或出现恶意将X公司的利润收益转移至A股东控制的W公司的,那么税务机关将分别有权向A股东本人或W公司追缴X公司的欠税。

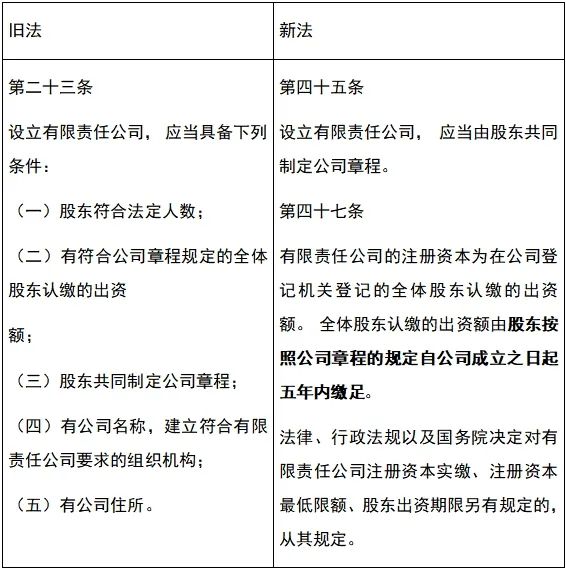

二、“减资”程序中,自然人股东与法人股东的不同税务处理

新《公司法》发布后,引发一波“减资潮”,纳税人在税务处理时应注意以下几点:

自然人股东在减资时,如果净资产额已经高于注册资本额,也就是企业处于盈利状态下,减资时应按照《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》(国家税务总局公告[2011]41号)第一条的规定,按“财产转让所得”计算缴纳个人所得税。若处于亏损或未盈亏状态,则不涉税。

法人股东在减资时,根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告[2011]34号)第五条第一款的规定,投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。另根据《企业所得税法》第二十六条第二款的规定,符合条件的居民企业之间的股息、红利等权益性投资收益为免税收入。

那么法人股东减资时,所收回的股息免税。法人股东仅在涉及“投资资产转让所得”的部分涉税。

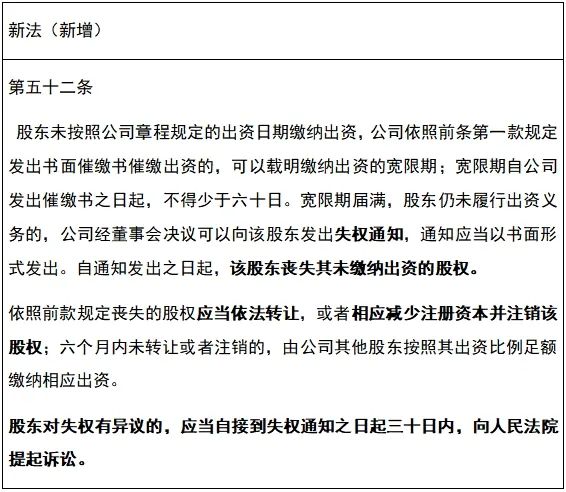

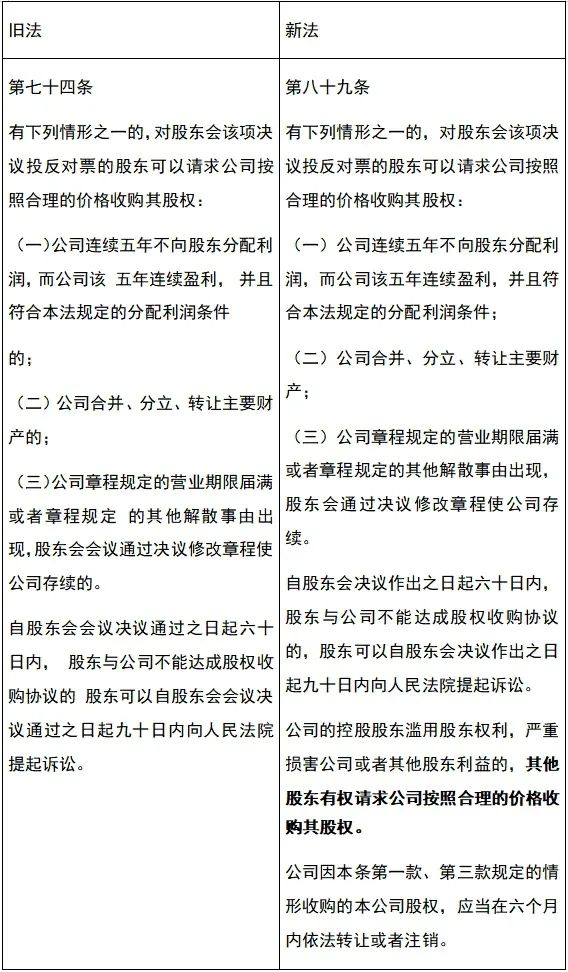

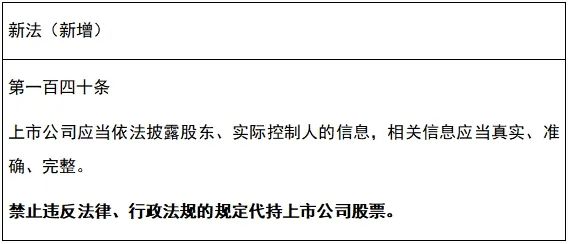

三、股东失权、代持股还原情形下,税务机关对股权转让“合理价格”的确认

无论是“股东失权”情形下的股权转让;还是因控股股东滥用权利,其他股东要求回购股权;或是因上市公司禁止股权代持情形下的“带持股还原”。其在税务处理上,最易引发的税务风险点在于股权转让中“合理价格的确认问题”。以往所常见的“0对价”、“低价转让”自2021年起,就已引起税务的关注并成为税务稽查的重点。

在“合理价格”的确上,税务机关通常参考《股权转让所得个人所得税管理办法(试行)》(2014年第67号”)的精神,采用净资产法、类比法等方法确定。67号文第十三条的规定,符合下列条件之一的股权转让收入明显偏低,视为有正当理由:(四)股权转让双方能够提供有效证据证明其合理性的其他合理情形。

因新《公司法》第五十二条、第八十九条、第一百四十条所引起的“股权转让”具有一定的合理理由,那么在价格的确认上,若希望税务机关根据67号文第十三条的规定处理,认可合理低价、最大限度的减少税款。转让方与受让方需提供相关证据,并被税务机关认可。笔者认为,因法院判决书、裁定书对所有机关均有既判力,纳税人若能够取得相关裁判文书,则更易被税务机关认定交易价格具有合理性。

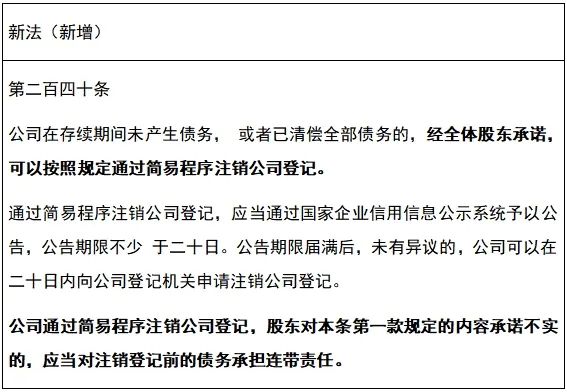

四、简易注销程序后,税务机关将有权向股东追缴公司存续期间的欠税

新《公司法》第二百四十条第三款所规定的,若股东承诺不实,则应对注销登记前的债务承担连带责任。实践操作中,若公司存在欠税,或正处于税务稽查、检查中是无法进行注销登记的。

本条款对纳税人的影响在于,企业存续期间存在税务处理不合规或税务违法行为,在企业注销后,税务机关因其他原因查处到已注销企业的税务问题,需要向其追缴税款的,该条款的规定,为税务机关向已注销企业的投资人(股东)追缴税款提供了法律依据。

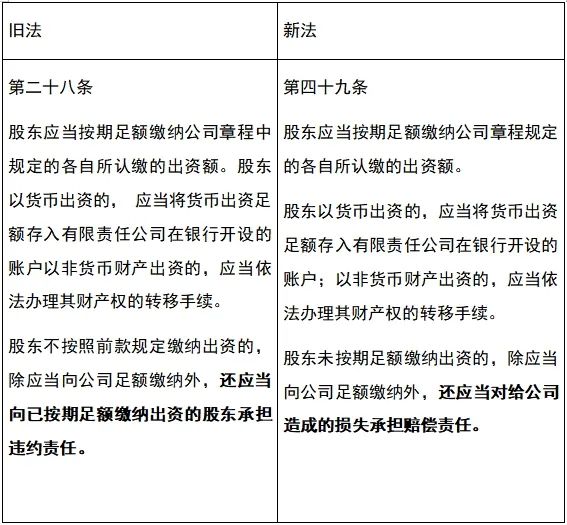

五、股东未按期出资,造成公司所得税损失的,应承担赔偿责任

新《公司法》第四十九条第三条新增规定,“若股东未按期足额缴纳出资的,应当对给公司造成的损失承担赔偿责任。”根据《国家税务总局关于企业投资者投资未到位而发生的利息支出企业所得税前扣除问题的批复》(国税函〔2009〕312号)规定,凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

也就是说,因股东未缴足出资,而企业在出资期限到期后,对外借款(仅实缴与应缴部分的差额)产生的利息,无法税前扣除。若企业因无法税前扣除,多缴纳企业所得税的,根据新《公司法》第四十九条第三条新增规定,企业有权就所得税部分的损失向股东追偿。

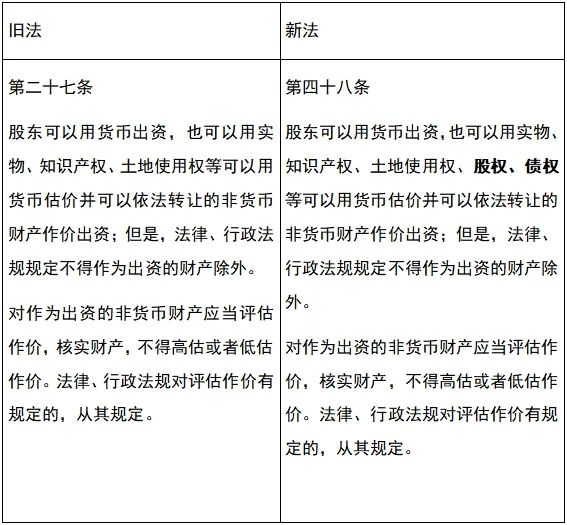

六、“股权、债权出资”应关注的税务处理

新《公司法》明确了,“股权、债权”可作为非货币资产出资。那么,该部分的税务处理应注意以下几点:

第一,增值税层面,根据《销售服务、无形资产、不动产注释》的规定,若以上市公司股权(股票)出资,应按金融商品转让缴纳增值税,税率一般为6%;若以非上市公司股权出资,则不属于增值税应税范围。同时根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)的规定,个人从事金融商品转让服务的免征增值税。这里需要注意免征和不征收两个概念。不征税是无纳税义务,无须进行纳税申报;而免税,属于税务机关给予的优惠政策,纳税人应进行纳税申报。若纳税人应申报而未申报的,税务机关有权进行行政处罚。

第二,企业所得税层面,《财政部国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》(财税〔2015〕41号)规定,个人股东以非货币性资产投资入股的,属于个人转让非货币性资产和投资两个行为同时发生。个人以股权出资,根据《股权转让所得个人所得税管理办法(试行)》(2014年第67号)第三条和第四条的规定,自然人股东以股权对外投资属于个人转让股权,应以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税。

《财政部国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》(财税〔2015〕41号)的规定,纳税人一次性缴税有困难的,可合理确定分期缴纳计划并报主管税务机关备案后,自发生应税行为之日起不超过5年内(含)分期缴纳个税。

若企业以股权出资,根据《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)第二条第六项的规定,由于法人股东(企业)以股权出资,改变了资产权属,应视同销售确认收入,计算缴纳企业所得税。同时根据《财政部、国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税〔2014〕116号)的规定,同样允许在5年内分期缴纳企业所得税。另外,若满足《财政部、国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号)规定的特殊性税务处理条件,则可以不确认所得。

此外,在债权出资层面,应更加关注价值折损的问题,如果因债权折损,导致股东实缴出资额不足,还会受到《公司法》其他条款的规制。

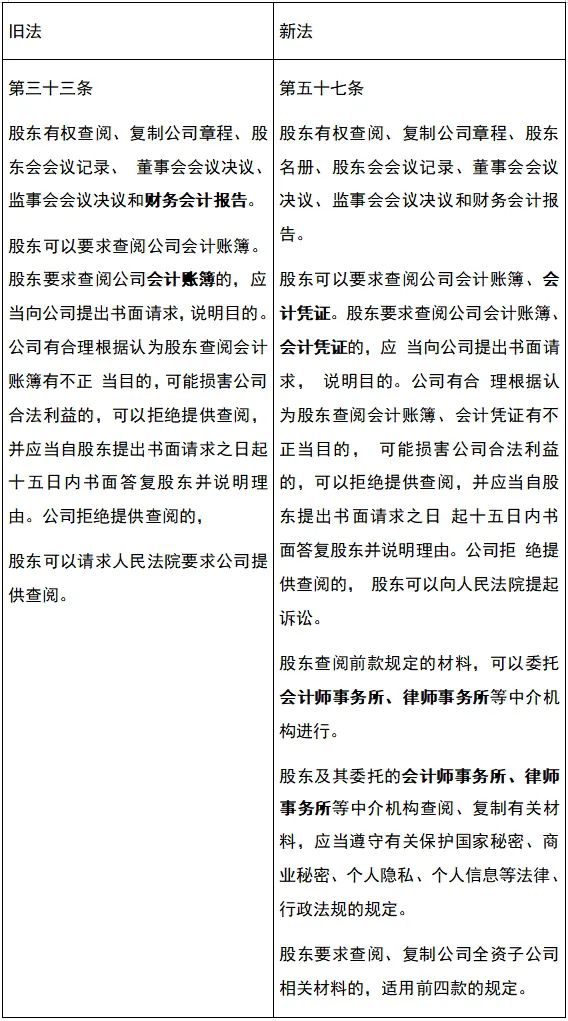

七、股东知情权的行使,应更加注重对会计凭证的查阅

新《公司法》关于股东知情权保障的规定,新增了一项“会计凭证”。根据《会计法》第十四条的规定,会计凭证包括原始凭证和记帐凭证。第十五条规定,会计帐簿登记,必须以经过审核的会计凭证为依据,并符合有关法律、行政法规和国家统一的会计制度的规定。会计帐簿包括总帐、明细帐、日记帐和其他辅助性帐簿。

通过《会计法》的规定,可以看到,会计凭证是会计账簿的基础,会计账簿仅限于数字的列举,而会计凭证是非会计专业人士也可看懂的企业的原始凭证和记账凭证,更能反映出企业对外支出的具体走向。律师在为股东知情权之诉提供服务时,可以协助股东查阅公司会计凭证,判断公司的运营是否合规。

小结

本次《公司法》的修订,在现行《公司法》的基础上删除16个条文、新增修改228个条文。其中,就新法直接或间接对纳税人税务处理产生影响的条文笔者在前文作出列举,分别为:横向法人人格否定制度对税收征管的影响;五年实缴制引发减资、注销应如何做税务处理;简易注销程序对股东未来承担企业税务责任的影响;股权回购、带持股还原对纳税申报中“合理交易对价”确认的问题;股东出资不到位导致企业利息税前扣除的影响;股权、债权出资易发的税务风险点;股东知情权的行使为税务律师提供新业务空间等等。限于篇幅及笔者的业务范围,本文不再对其他条款作出解读和探讨。